Les transferts de fonds sont-ils imposables?

Les transferts d'argent peuvent être imposés s'ils sont liés à une transaction immobilière à l'étranger, à un investissement à l’étranger, à un héritage ou à un don dépassant un certain seuil. Cela dépend souvent de variables telles que le montant que vous envoyez, le fait que vous soyez résident ou non et les éventuels traités ou accords entre les pays concernés. Dans ce guide, nous passerons en revue toutes les situations où vous pourriez avoir à payer des impôts sur un transfert d'argent.

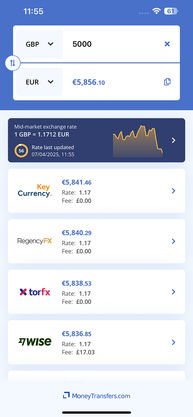

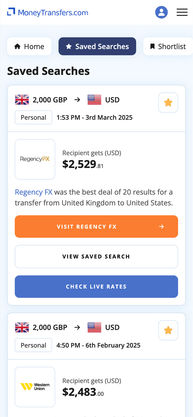

Comparaison des transferts d'argent

Dois-je payer des taxes sur les transferts d'argent internationaux ?

Tous les transferts d'argent sont exempts de taxes, mais vous devez savoir dans quelles circonstances vous pouvez être amené à payer une taxe et à déclarer votre transfert d'argent pour rester en conformité avec la loi. Cela dépend souvent des facteurs suivants :

Le montant des fonds transférés

Certains pays fixent un seuil pour le montant que vous pouvez envoyer ou recevoir sans avoir à payer de taxe. Si vous envoyez un montant qui dépasse cette limite, vous devrez généralement payer un certain pourcentage du montant supérieur à cette limite à titre d’impôt.

La provenance des fonds

Si vous recevez de l'argent de l'étranger par le biais d’un héritage, d’une vente de bien immobilier ou d’un salaire, pour n'en citer que quelques-uns, celui-ci est susceptible d'avoir des implications fiscales. S’il s’agit d’un don - c'est-à-dire qu'il n'y a pas d'échange de biens ou de services attendu en contrepartie - vous pouvez bénéficier d'une exemption d'impôt.

Votre statut de résident

Que vous soyez résident permanent ou non peut également affecter le montant d'impôt à payer car certains impôts peuvent ne pas s'appliquer aux non-résidents.

Les lois fiscales des deux pays

Les différents pays ont un certain nombre de lois concernant les implications fiscales, telles que des réglementations sur les sommes qui doivent être déclarées aux autorités fiscales et aux organismes de réglementation compétents pour s'assurer que les fonds ont été acquis en toute légalité.

Les transferts d'argent sont-ils déclarés à l'IRS ?

Toute transaction financière d'une valeur supérieure à 10 000 $ doit être déclarée à l'IRS, avec des informations sur la personne qui a initié la transaction, la personne qui reçoit l'argent ainsi que la nature de la transaction. Ceci est connu sous le nom de déclaration de transaction en devises (CTR) qui vise à lutter contre la criminalité financière et le blanchiment d'argent.

Quand dois-je payer des impôts sur les transferts d'argent à l'étranger ?

Les transferts d'argent à l'étranger peuvent être soumis à l'impôt dans l'une des circonstances suivantes :

💰💰 Dois-je payer des impôts lorsque j'envoie de grosses sommes d'argent à l'étranger ?

Les citoyens américains bénéficient d'une exonération d'impôt sur les dons faits à des personnes à l'étranger, et en 2023, le plafond de celle-ci s'élève à 17 000 $ (34 000 $ pour les couples mariés). Si la somme transférée dépasse le seuil, alors la taxe est appliquée à la totalité de la somme et pas seulement au montant dépassant la limite.

Le paiement de la taxe incombe, dans ce cas, à l'expéditeur et non au destinataire.

Au cours de sa vie, chaque personne peut donner jusqu'à 11,7 millions $ sans payer d'impôt. Ce chiffre comprend les dons d'argent d'héritage que vous prévoyez de laisser à l'avenir, même si l'argent est stocké à l'étranger et transféré aux États-Unis. Deux options s'offrent à vous lorsque vous remplissez une déclaration de dons - vous pouvez soit choisir de payer l'impôt sur les dons, soit ne pas le payer et ajouter le don à votre limite d'exonération à vie.

Quel est le montant que vous pouvez-vous envoyer à l'étranger sans avoir à payer d'impôt ?

Le montant maximum que vous pouvez envoyer à l'étranger exonéré d'impôt est de 17 000 $, ou 34 000 $ pour les couples mariés déclarant conjointement leurs impôts.

Quel est le montant maximum que je peux recevoir sans payer d'impôt ?

Les personnes qui reçoivent des dons financiers par le biais d'un transfert de fonds international ne paient pas d'impôts, mais elles peuvent être tenues de déclarer le don à l'IRS.

Quels formulaires dois-je remplir pour les transferts de fonds conséquents ?

Si le don que vous recevez dépasse les 100 000 $, vous devrez remplir le formulaire IRS 3520. Les dons provenant d'une entreprise ou d'un partenariat qui dépassent 17 339 $ nécessitent également que vous remplissiez le formulaire 3520. Vous n'êtes pas tenu de payer des impôts sur ce montant ; toutefois, si vous omettez de fournir ces informations, vous pourriez encourir une amende pouvant aller jusqu'à 10 000 $.

💰👼 Dois-je payer des impôts sur les successions reçues de l'étranger ?

Vous n'aurez pas à payer d'impôt à l'IRS sur un héritage étranger détenu en dehors des États-Unis et provenant d'une personne qui n'est ni un résident ni un citoyen américain.

En fonction du pays d'où proviennent les biens, vous devrez peut-être payer un impôt sur les successions étrangères - cela dépendra de votre situation particulière.

Dois-je payer des impôts sur les biens hérités aux États-Unis et appartenant à un étranger ?

Si l'un des biens transmis est basé aux États-Unis, même si le détenteur était basé en dehors du pays, il est probable que vous deviez payer des impôts. Par exemple, si un citoyen non américain possédait une maison aux États-Unis et la transmettait à un citoyen américain, la maison serait considérée comme située aux États-Unis, ou «en Amérique» - elle serait alors soumise à l'impôt.

Quels formulaires dois-je remplir pour les transferts d'argent liés à l'héritage ?

Bien que vous n'ayez pas à payer d'impôt américain sur les héritages étrangers que vous recevez, vous devrez les déclarer si la valeur de la succession dépasse 100 000 $, en utilisant les formulaires 3520 et tout autre formulaire qui pourrait être nécessaire. Le fait de ne pas remplir ce formulaire peut entraîner une amende de 35 % sur votre héritage.

💰🧓 Dois-je payer des impôts sur les pensions ou les comptes de retraite étrangers ?

Malheureusement, si vous touchez une pension étrangère, il est probable que vous serez assujetti à l'impôt aux États-Unis. Vos cotisations à une pension étrangère ne réduiront pas votre revenu imposable, et les cotisations de votre employeur à la pension étrangère augmenteront votre revenu imposable.

Les États-Unis ont des conventions fiscales avec de nombreux pays du monde, ce qui permet d’éviter la double imposition sur le revenu. Mais si vous percevez une pension étrangère dans un pays qui n'a pas conclu de convention, vous risquez de payer un double impôt. En effet, aux États-Unis, les fonds de pension sont imposés à la fois lorsqu'ils sont accumulés et lorsqu'ils sont versés, ainsi que potentiellement dans le pays où la pension est versée.

Les pensions sont considérées comme des revenus non gagnés, vous ne pouvez donc pas utiliser l'exclusion des revenus gagnés à l'étranger pour compenser toute imposition.

Quels formulaires dois-je remplir pour les pensions étrangères ?

Outre le formulaire standard 3520 pour les montants supérieurs à 100 000 $, vous devrez éventuellement remplir les formulaires suivants en fonction de votre situation :

Formulaire 8621 : Si les règles PFIC s'appliquent à votre pension

Formulaire 8938 : Obligatoire pour tous les actifs financiers étrangers si vous atteignez le seuil

Formulaire FinCEN 113 : Si vous êtes tenu de déclarer des comptes bancaires et financiers étrangers et que vous atteignez le seuil

💰🏠 Dois-je payer des impôts sur les revenus fonciers à l'étranger ?

Si vous vendez un bien immobilier à l'étranger, l'argent que vous gagnez est considéré comme une plus-value qui entre dans le calcul de votre revenu mondial - sur lequel vous serez imposé en tant que citoyen américain.

Dois-je payer des impôts sur les revenus des propriétés de résidences principales à l'étranger ?

Si vous vendez une résidence principale à l'étranger, vous paierez les mêmes impôts et bénéficierez des mêmes avantages que si vous vendiez votre résidence principale aux États-Unis. Cela signifie que vous paierez des impôts sur tout excédent de ventes supérieur à 500 000 $ pour les déclarations fiscales conjointes et supérieur à 50 000 $ pour tout autre statut fiscal. Le taux d'imposition est le taux le plus bas pour les plus-values à long terme.

Le bien sera considéré comme votre résidence principale si vous l'avez habité et possédé pendant au moins 24 sur les 60 derniers mois jusqu'à la date de sa vente.

Si vous avez hérité du bien et que vous le vendez, ce qui précède s'applique. Toutefois, vous serez probablement imposé sur tout montant gagné par rapport à la juste valeur marchande du bien si le propriétaire initial est décédé ou si le bien vous a été cédé.

Dois-je payer des impôts sur les biens locatifs étrangers ?

Si vous vendez un bien locatif étranger, vous pouvez être imposé à un taux qui varie en fonction du montant que vous gagnez, de la durée de détention du bien et la dépréciation de sa valeur.

Quels formulaires dois-je remplir pour les transactions immobilières ?

Vous devrez peut-être remplir le formulaire 8949, comme pour la vente d'un bien aux États-Unis, ainsi que le formulaire Annexe D, et éventuellement le formulaire 4797 pour les biens locatifs. Si le revenu de la vente d'une propriété à l'étranger est versé sur un compte bancaire étranger, il peut être nécessaire de le déclarer à l'aide du formulaire FinCEN 114 et du formulaire FATCA 8938.

📈🌐 Dois-je payer des impôts sur les investissements étrangers et les plus-values ?

Comme indiqué ci-dessus, vous devrez payer un impôt sur les gains en capital que vous réalisez sur des investissements étrangers. Cela signifie, dans un sens plus large, que tout revenu que vous tirez de votre investissement est soumis à l'impôt aux États-Unis - cela inclut les paiements d'intérêts et les paiements de dividendes. Vous pouvez également être tenu de payer des impôts dans le pays où l'investissement a été réalisé, ce qui vous expose encore une fois au risque de double imposition.

Toutefois, vous pouvez utiliser les crédits d'impôts étrangers américains pour compenser une partie ou la totalité de ce que vous devez au gouvernement américain.

Quels formulaires dois-je remplir pour les investissements et les plus-values réalisés à l’étranger ?

Pour connaître le montant du crédit d'impôt étranger auquel vous avez droit, vous devez remplir le formulaire IRS 1116 ainsi que le formulaire 1040-X.

Étude de cas

Premier exemple

Si le montant de l'impôt que vous avez payé à un gouvernement étranger est supérieur à celui que vous devez à l'IRS, le montant maximum que vous pourrez réclamer correspond à l'intégralité de l'impôt américain dû. Imaginons que vous ayez un investissement étranger au Danemark et que vous ayez payé 500 $ d'impôts au gouvernement danois mais que vous devez 400 $ à l'IRS à titre d'impôt sur le même montant.

Vous pouvez demander un crédit d'impôt de 400$, mais les 100$ restants peuvent être reportés sur un an ou jusqu'à dix ans, à condition que vous remplissiez le formulaire 1116 et une déclaration de revenus modifiée.

Deuxième exemple

Toutefois, si vous devez plus que ce que vous avez payé au gouvernement étranger à l'IRS, vous pouvez demander un crédit d'impôt pour la totalité du montant. Ainsi, si vous avez payé 500$ d'impôts au gouvernement danois mais que vous devez 600$ à l'IRS, vous pouvez compenser la totalité des 500$ que vous avez déjà payés en tant qu'impôt au Danemark. Vous ne devrez donc plus que 100$ à l'IRS suite à la demande de ce crédit.

💼🌐 Dois-je payer des impôts sur les salaires à l'étranger ?

Si vous avez perçu des revenus à l'étranger, vous devrez payer des impôts sur ceux-ci à l'IRS. En effet, les États-Unis sont l'un des deux pays au monde à imposer leurs citoyens sur les revenus mondiaux.

Quels sont les allègements fiscaux prévus pour les revenus étrangers ?

Le crédit d'impôt étranger décrit ci-dessus est un moyen de demander un allégement si le pays dans lequel vous gagnez de l'argent a conclu un traité avec les États-Unis.

Une autre façon de demander un allégement fiscal est de demander l'exclusion des revenus gagnés à l'étranger. Cette option est plus couramment utilisée par les expatriés qui gagnent un revenu à l'étranger - mais pour y être admissible, vous devez passer un nombre minimum de jours en dehors des États-Unis chaque année et vous devez être en mesure de prouver que vous avez des liens avec le pays dans lequel vous gagnez de l'argent.

Il est important de noter que même si les crédits d'impôt étrangers peuvent également vous couvrir pour les investissements, l'exclusion des revenus gagnés à l'étranger ne s'applique pas aux paiements d'intérêts ou de dividendes.

Pour l'année fiscale 2022 et l'année civile 2023, vous pouvez gagner jusqu'à 112 000 $ de revenus étrangers et les exclure de l'impôt à payer. Ce montant peut être encore plus élevé si vous avez payé pour le logement - et si vous êtes marié, chacun de vous peut demander l'exclusion totale tant que vous travaillez tous les deux.

Quels formulaires dois-je remplir pour les revenus d'un emploi à l’étranger ?

Vous devrez remplir le formulaire 2555 avec votre déclaration d’impôts américaine pour demander l'exclusion - même si tous vos revenus peuvent être exonérés d'impôt. Si vous ne remplissez pas le formulaire, vous devrez quand même payer.

💰🎁 Dois-je payer une taxe sur les dons ?

Les dons étrangers que vous recevez ne sont pas imposables, mais vous devrez déclarer le(s) don(s) ou legs étranger(s) que vous recevez si leur valeur dépasse 100 000 $ au cours de l'année fiscale. Dans ce cas, vous devrez identifier séparément chaque don d'une valeur supérieure à 5 000 $.

Les dons étrangers que vous faites sont imposables - le seuil pour 2023 est de 17 000 $ par don et par personne, ou de 34 000 $ pour les couples mariés. C'est à l'expéditeur, et non au destinataire, qu'il incombe de payer l'impôt dû sur ces dons.

Quels formulaires dois-je remplir pour les transferts d'argent à titre de dons ?

Vous devrez remplir le formulaire 3520 pour déclarer la valeur des dons à l'IRS.

🧳🏠 Dois-je payer des impôts si je suis expatrié ?

Si vous êtes un citoyen américain résidant et gagnant des revenus à l'étranger, vous devrez malheureusement toujours payer des impôts sur vos revenus mondiaux. C’est valable même si vous n'avez jamais séjourné aux États-Unis - si vous êtes né sur une base militaire américaine ou si vous avez un parent américain, vous devrez peut-être payer des impôts sur vos revenus.

Si vous travaillez à l'étranger, vous devrez peut-être également payer des cotisations de sécurité sociale et d'assurance-maladie aux États-Unis, surtout si vous êtes un travailleur indépendant ou si vous travaillez pour une entreprise basée sur le sol américain. Les employés expatriés paient un taux de 7,65 % au cours de l'année fiscale 2022, mais les travailleurs indépendants paient 15,3 %.

Outre vos salaires, vous pouvez également être tenu de payer des impôts sur les revenus passifs tels que les intérêts payés sur les investissements, les plans de retraite, les propriétés locatives étrangères et les paiements de sécurité sociale dans certaines situations.

Si vous détenez des avoirs sur un compte étranger d’une valeur totale supérieure à 10 000 $ au total, vous devrez également les déclarer au moyen d’un FBAR (rapport sur les comptes bancaires étrangers) accompagné d’un formulaire FinCen 114.

Quels formulaires dois-je remplir en tant qu'expatrié ?

Si vous avez gagné plus de 12 950 $ en 2022, ou plus de 25 900 $ en tant que couple marié déclarant conjointement, vous devrez remplir une déclaration de revenus via le Formulaire IRS 1040. Si vous êtes travailleur indépendant et que vous avez gagné plus de 400 $, vous devrez également produire une déclaration d’impôts. Si vous êtes un ressortissant américain marié à un ressortissant non américain ou vice versa, le montant minimum que vous devez gagner pour remplir le formulaire 1040 est de 5 $.

Comment simplifier les taxes internationales lors de l'envoi d'argent

Nous comprenons que les clients souhaitent éviter toute confusion concernant le paiement des taxes sur les transferts. Dans cette section, nous fournissons quelques conseils que vous pouvez suivre pour vous assurer que vous payez les taxes qu’il faut en temps voulu.

Veillez à organiser les détails de la transaction pour pouvoir les retrouver ultérieurement. Par exemple, lorsque vous allez payer les impôts à la fin de l'année, les détails de la transaction doivent être faciles d'accès et organisés. La plupart des services de transfert d'argent réputés offrent une bonne interface utilisateur pour accéder aux détails des transactions. Par exemple, Wise fournit un historique des transactions qui peut être exporté vers votre espace de stockage local.

Vous pouvez également faire appel à un comptable fiscaliste qui comprend les lois internationales et leur lien avec les transferts d'argent. Il vous suffit d’envoyer au comptable les détails de vos transactions et il se chargera de déclarer les impôts en votre nom.

Comment puis-je réduire ma facture fiscale lorsque j'envoie de l'argent à l'étranger ?

Pour réduire au maximum votre facture fiscale, assurez-vous d'avoir déclaré avec précision toutes les sommes transférées, même si vous ne vous attendez pas à payer d'impôts sur ce montant. Assurez-vous d'avoir rempli correctement tous les formulaires nécessaires et de ne manquer aucune échéance.

Travailler avec un comptable est l'un des meilleurs moyens d'envoyer de l'argent en veillant à toujours respectez la réglementation fiscale de votre pays, mais cela vous donnera également plus de clarté sur les transferts étrangers qui devraient être exonérés d'impôt.

Selon votre lieu de résidence, vous devrez probablement remplir certains formulaires pour que votre transfert d'argent à l’étranger soit certifié comme étant exonéré de tout impôt, d'où l'importance de faire appel à un professionnel pour vous aider dans ces démarches. En outre, il est important de déclarer les impôts dans les délais impartis car les retards de paiement peuvent entraîner une lourde amende.

Comment puis-je payer des impôts à des gouvernements étrangers ?

Si vous payez des impôts à un gouvernement étranger, le meilleur moyen de vous assurer que l'argent arrive à destination en temps voulu et à moindre coût est de faire appel un prestataire de transfert de fonds. Ce type d’entreprises se spécialise dans le transfert d'argent à l'étranger, offrant de meilleurs taux que des concurrents comme les banques et les portefeuilles numériques.

Comparez les offres avec MoneyTransfers.com pour trouver le meilleur taux pour votre transfert - cela prend quelques minutes pour trouver le prestataire idéal, s’inscrire et envoyer de l'argent à l'étranger.

Payer des impôts sur les transferts d'argent vers différents pays

La législation fiscale américaine est parfois délicate, mais selon l'endroit où vous envoyez de l'argent, il se peut que vous deviez également prendre connaissance d’autres règles et réglementations.

Dois-je payer des impôts sur les transferts d'argent vers le Mexique ?

Si vous envoyez de l'argent au Mexique, il n'y a pas de législation fiscale spécifique à respecter. Si l'argent fait partie d'un héritage ou d'une succession, ou s'il s'agit d'un don, le bénéficiaire peut éventuellement ne pas payer d'impôts au gouvernement mexicain. Les dons aux enfants, aux conjoints et aux parents sont automatiquement exonérés d'impôts.

Si vous envoyez de l'argent pour des raisons professionnelles, vous devrez payer des impôts sur les montants envoyés qui sont supérieurs à 10000$, ce qui impliquera de remplir un formulaire IRS8300.

Dois-je payer des impôts sur les transferts d'argent vers le Canada ?

Les transferts d'argent au Canada ne sont soumis à aucun impôt, sauf s'ils proviennent de la vente d'un bien immobilier, d'actions de société, d'actions ou d'autres titres - auquel cas il peut y avoir un impôt sur les plus-values.

Toutefois, le transfert devra toujours être déclaré, faute de quoi le bénéficiaire au Canada pourrait être accusé d'évasion fiscale.

Dois-je payer des impôts sur les transferts d'argent vers l'Inde ?

L'expéditeur et le destinataire n'ont pas à payer d'impôt sur les dons offerts à des parents proches depuis les États-Unis vers l’Inde. Toutefois, les autres transferts seront soumis à l'impôt sur les dons aux États-Unis, et tout montant supérieur à 700 $ sera soumis à l'impôt sur le revenu pour le destinataire en Inde.

Pouvez-vous envoyer de l'argent à un ami aux États-Unis sans payer d'impôts ?

Comment savoir quelles taxes doivent être payées pour transférer de l'argent ?

Que se passe-t-il si vous ne payez pas d’impôts pour les virements internationaux ?

Si quelqu'un transfère de l'argent sur mon compte bancaire, dois-je payer des impôts ?

Contenu associé

Contributeurs