Werden Geldtransfers besteuert?

Geldtransfers können besteuert werden, falls sie im Zusammenhang mit einer Transaktion von Eigentum im Ausland, einer ausländischen Investition, einer Erbschaft oder einer Schenkung stehen, die einen bestimmten Schwellenwert überschreitet. Dies hängt oft von verschiedenen Faktoren ab, z.B. davon, wie viel Sie überweisen, ob Sie einen Wohnsitz haben und von möglichen Verträgen oder Abkommen zwischen den beteiligten Ländern. In diesem Leitfaden gehen wir auf alle Situationen ein, in denen Sie möglicherweise Steuern auf einen Geldtransfer zahlen müssen.

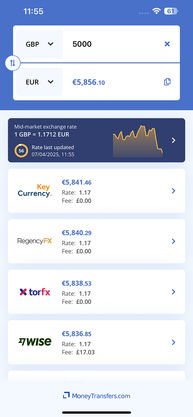

Geldtransfervergleich

Zahle ich Steuern auf internationale Geldtransfers?

Nicht alle Geldtransfers sind steuerpflichtig, aber Sie sollten sich der Umstände bewusst sein, unter denen Sie möglicherweise Steuern zahlen müssen, und Ihre Geldtransfers melden, um die gesetzlichen Bestimmungen einzuhalten. Dies hängt häufig von folgenden Faktoren ab:

Der überwiesene Geldbetrag

In einigen Ländern gibt es einen Schwellenwert dafür, wie viel Sie steuerfrei senden oder empfangen können. Wenn Sie einen Betrag senden, der diese Grenze überschreitet, müssen Sie in der Regel einen bestimmten Prozentsatz des über dieser Grenze liegenden Betrags als Steuer zahlen.

Die Quelle der Mittel

Wenn Sie Geld aus dem Ausland erhalten, etwa durch eine Erbschaft, den Verkauf von Immobilien oder ein Arbeitseinkommen, um nur einige zu nennen, kann dies steuerliche Auswirkungen haben. Handelt es sich bei dem Geld um eine Schenkung, sodass kein Austausch von Waren oder Dienstleistungen als Gegenleistung erwartet wird, haben Sie möglicherweise einen Steuerfreibetrag.

Ihr Aufenthaltsstatus

Ob Sie Ihren ständigen Wohnsitz haben oder nicht, kann sich auch darauf auswirken, wie viel Steuern Sie zahlen, da einige Steuern möglicherweise nicht für Nichtansässige gelten.

Die Steuergesetze beider Länder

In verschiedenen Ländern gibt es eine Reihe von Gesetzen zu steuerlichen Auswirkungen, beispielsweise Vorschriften darüber, welcher Betrag den zuständigen Steuerbehörden und Aufsichtsbehörden gemeldet werden muss, um sicherzustellen, dass die Mittel rechtmäßig erworben wurden.

Werden Geldtransfers dem IRS gemeldet?

Jede Finanztransaktion im Wert von mehr als 10.000 US-Dollar muss dem IRS gemeldet werden, mit Informationen über die Person, die die Transaktion initiiert, die Person, die das Geld erhält, und die Art der Transaktion. Dies wird als „Currency Transaction Report“ (CTR) bezeichnet und dient der Bekämpfung von Finanzkriminalität und Geldwäsche.

Wann muss ich Steuern auf Geldtransfers ins Ausland zahlen?

Geldtransfers ins Ausland können unter folgenden Umständen steuerpflichtig sein:

💰💰 Muss ich Steuern zahlen, wenn ich große Geldbeträge ins Ausland schicke?

US-Bürger haben einen Steuerfreibetrag für Schenkungen an Personen im Ausland, der im Jahr 2023 bei 17.000 US-Dollar (34.000 US-Dollar für verheiratete Paare) liegt. Übersteigt der überwiesene Betrag den Schwellenwert, wird die Steuer auf den gesamten Betrag erhoben, nicht nur auf den Betrag, der den Grenzwert überschreitet.

Die Verantwortung für die Zahlung der Steuer liegt hier beim Absender der Steuer, nicht beim Empfänger.

Im Laufe seines Lebens kann jeder Mensch bis zu 11,7 Millionen US-Dollar verschenken, ohne dass dafür Steuern anfallen. In dieser Zahl sind Schenkungen von Erbschaftsgeldern enthalten, die Sie in Zukunft hinterlassen möchten, auch wenn das Geld im Ausland gelagert und in die USA zurücküberwiesen wird. Beim Einreichen von Schenkungsrückgaben stehen Ihnen zwei Optionen zur Verfügung: Sie können entweder die Schenkungssteuer zahlen oder die Zahlung umgehen und die Schenkung zu Ihrem lebenslangen Freibetrag hinzufügen.

Wie viel Geld können Sie ins Ausland senden, ohne Steuern zu zahlen?

Der Höchstbetrag, den Sie steuerfrei ins Ausland überweisen können, beträgt 17.000 US-Dollar bzw. 34.000 US-Dollar für verheiratete Paare, die ihre Steuern gemeinsam einreichen.

Was ist der maximale Geldbetrag, den ich erhalten kann, ohne Steuern zu zahlen?

Für diejenigen, die finanzielle Geschenke im Rahmen einer internationalen Geldüberweisung erhalten, zahlen Sie keine Steuern, müssen die Schenkung jedoch möglicherweise dem IRS melden.

Welche Formulare muss ich für große Geldüberweisungen ausfüllen?

Wenn das Geschenk, das Sie erhalten, 100.000 US-Dollar übersteigt, müssen Sie ein IRS-Formular 3520 ausfüllen. Für Geschenke von einem Unternehmen oder einer Partnerschaft, die 17.339 US-Dollar übersteigen, müssen Sie ebenfalls das Formular 3520 einreichen. Sie müssen auf diesen Betrag keine Steuern zahlen; Wenn Sie diese Informationen jedoch nicht einreichen, kann Ihnen eine Geldstrafe von bis zu 10.000 US-Dollar drohen.

💰👼 Muss ich eine Erbschaft aus dem Ausland versteuern?

Für eine ausländische Erbschaft, die außerhalb der USA von jemandem gehalten wird, der weder in den USA ansässig noch amerikanischer Staatsbürger ist, müssen Sie keine Steuern an das IRS zahlen.

Abhängig von dem Land, aus dem das Vermögen stammt, müssen Sie möglicherweise eine ausländische Erbschaftssteuer zahlen – dies hängt von Ihren spezifischen Umständen ab.

Muss ich Steuern auf geerbte Immobilien in den USA zahlen, die einem Ausländer gehören?

Wenn eines der weitergegebenen Vermögenswerte seinen Sitz in den USA hat, auch wenn der Inhaber seinen Sitz außerhalb des Landes hatte, ist es so, als müssten Sie Steuern zahlen. Wenn beispielsweise ein Nicht-US-Bürger ein Haus in den USA besitzt und es an einen US-Bürger vererbt, wird das Haus als US-situs oder „in Amerika“ betrachtet und unterliegt dann der Steuer.

Welche Formulare muss ich für Geldüberweisungen im Zusammenhang mit der Erbschaft ausfüllen?

Sie müssen zwar keine US-Steuer auf eine ausländische Erbschaft zahlen, die Sie erhalten, Sie müssen dies jedoch melden, wenn der Wert des Nachlasses 100.000 US-Dollar übersteigt, indem Sie Formular 3520 und alle anderen erforderlichen Formulare verwenden. Wenn Sie dieses Formular nicht ausfüllen, kann dies zu einer Geldstrafe von 35 % auf Ihre Erbschaft führen.

💰🧓 Muss ich Steuern auf ausländische Renten oder Rentenkonten zahlen?

Wenn Sie eine ausländische Rente beziehen, unterliegen Sie leider wahrscheinlich der Besteuerung in den USA. Ihre Beiträge zu einer ausländischen Rente verringern Ihr steuerpflichtiges Einkommen nicht, und die Beiträge Ihres Arbeitgebers zur ausländischen Rente erhöhen Ihr steuerpflichtiges Einkommen.

Die USA haben mit vielen Nationen auf der ganzen Welt Steuerabkommen geschlossen, die eine Doppelbesteuerung von Einkommen verhindern. Wenn Sie jedoch eine ausländische Rente in einem Land beziehen, in dem es kein Abkommen gibt, besteht möglicherweise die Gefahr einer Doppelbesteuerung. Dies liegt daran, dass Pensionsfonds in den USA sowohl bei der Anrechnung als auch bei der Auszahlung besteuert werden, möglicherweise auch in dem Land, in dem die Rente gezahlt wird.

Renten gelten als unverdientes Einkommen, sodass Sie den Ausschluss ausländischer Erwerbseinkommen nicht zum Ausgleich von Steuern nutzen können.

Welche Formulare muss ich für ausländische Renten ausfüllen?

Neben dem Standardformular 3520 für Beträge über 100.000 US-Dollar müssen Sie je nach Situation möglicherweise auch die folgenden Formulare ausfüllen:

Formular 8621: Wenn die PFIC-Regeln auf Ihre Rente anwendbar sind

Formular 8938: Erforderlich für alle ausländischen Finanzanlagen, wenn Sie den Schwellenwert erreichen

FinCEN-Formular 113: Wenn Sie ausländische Bank- und Finanzkonten melden und den Schwellenwert erreichen müssen

💰🏠 Muss ich Steuern auf ausländische Immobilieneinkünfte zahlen?

Wenn Sie eine Immobilie im Ausland verkaufen, zählt das erzielte Geld als Kapitalgewinn und fließt in Ihr weltweites Einkommen ein, auf das Sie als US-Bürger versteuert werden.

Muss ich Einkünfte aus primären Wohnimmobilien im Ausland versteuern?

Wenn Sie eine primäre Wohnimmobilie im Ausland verkaufen, zahlen Sie die gleichen Steuern und erhalten die gleichen Vorteile wie beim Verkauf Ihres Hauptwohnsitzes in den USA. Das bedeutet, dass Sie für alle Umsatzüberschreitungen über 500.000 US-Dollar bei gemeinsamen Steuererklärungen und 250.000 US-Dollar bei jedem anderen Steuerstatus Steuern zahlen müssen. Der Satz, mit dem Sie besteuert werden, ist der niedrigere langfristige Kapitalgewinnsatz.

Es gilt als Ihr Hauptwohnsitz, wenn Sie in den letzten 60 Monaten vor dem Verkauf der Immobilie mindestens 24 der letzten 60 Monate dort gewohnt haben und Eigentümer der Immobilie waren.

Wenn die Immobilie vererbt wird und Sie sie verkaufen, gilt das oben Gesagte. Sie werden jedoch wahrscheinlich auf jeden Betrag besteuert, der über den Marktwert der Immobilie hinausgeht, als der ursprüngliche Eigentümer verstorben ist oder die Immobilie an Sie übertragen wurde.

Muss ich Steuern auf ausländische Mietobjekte zahlen?

Wenn Sie eine ausländische Mietimmobilie verkaufen, unterliegen Sie möglicherweise einem anderen Steuersatz, je nachdem, wie viel Sie gewinnen, wie lange Sie die Immobilie halten und wie stark ihr Wert möglicherweise gesunken ist.

Welche Formulare muss ich für Immobilientransaktionen ausfüllen?

Möglicherweise müssen Sie das Formular 8949 einreichen, genau wie beim Verkauf einer Immobilie in den USA, außerdem ein Schedule-D-Formular und möglicherweise ein Formular 4797 für Mietobjekte. Wenn die Einkünfte aus dem Verkauf einer ausländischen Immobilie auf ein ausländisches Bankkonto eingezahlt werden, muss dies möglicherweise mithilfe des FinCEN-Formulars 114 und des FATCA-Formulars 8938 gemeldet werden.

📈🌐 Muss ich Steuern auf ausländische Investitionen und Kapitalgewinne zahlen?

Wie oben erwähnt, müssen Sie auf Kapitalgewinne, die Sie mit ausländischen Investitionen erzielen, Steuern zahlen. Das bedeutet im weiteren Sinne, dass alle Erträge, die Sie aus Ihrer Anlage erzielen, in den USA steuerpflichtig sind – dazu gehören auch Zinszahlungen und Dividendenzahlungen. Möglicherweise müssen Sie auch Steuern an das Land zahlen, in dem die Investition getätigt wurde – was wiederum das Risiko einer Doppelbesteuerung mit sich bringt.

Sie können jedoch ausländische Steuergutschriften in den USA nutzen, um Ihre Schulden gegenüber der US-Regierung ganz oder teilweise auszugleichen.

Welche Formulare muss ich für Auslandsinvestitionen und Kapitalerträge ausfüllen?

Um herauszufinden, wie viel Sie als ausländische Steuergutschrift geltend machen können, müssen Sie das IRS-Formular 1116 sowie das Formular 1040-X ausfüllen.

Fallstudie

Beispiel eins

Wenn der Steuerbetrag, den Sie an eine ausländische Regierung gezahlt haben, höher ist als der Betrag, den Sie dem IRS schulden, können Sie höchstens die gesamte fällige US-Steuer fordern. Stellen Sie sich also vor, Sie haben eine Auslandsinvestition in Dänemark und haben der dänischen Regierung 500 US-Dollar an Steuern gezahlt, aber Sie schulden dem IRS 400 US-Dollar als Steuer auf denselben Betrag.

Sie könnten 400 US-Dollar als Steuergutschrift geltend machen, die restlichen 100 US-Dollar können jedoch über ein Jahr oder bis zu zehn Jahre übertragen werden – sofern Sie das Formular 1116 und eine geänderte Steuererklärung ausfüllen.

Beispiel zwei

Wenn Sie dem IRS jedoch mehr schulden, als Sie an die ausländische Regierung gezahlt haben, können Sie den gesamten Betrag als Steuergutschrift geltend machen. Wenn Sie also 500 US-Dollar an Steuern an den dänischen Staat gezahlt haben, dem IRS jedoch 600 US-Dollar schulden, können Sie die gesamten 500 US-Dollar, die Sie in Dänemark bereits als Steuern gezahlt haben, verrechnen – Sie schulden also aufgrund der Inanspruchnahme dieser Gutschrift nur 100 US-Dollar an den IRS.

💼🌐 Muss ich Steuern auf Einkünfte aus einem Job im Ausland zahlen?

Wenn Sie Einkünfte im Ausland erzielt haben, müssen Sie diese an das IRS versteuern. Denn die USA sind eines von zwei Ländern auf der Welt, die ihre Bürger auf das Welteinkommen besteuern.

Welche Steuererleichterungen gibt es für Einkünfte aus dem Ausland?

Die oben beschriebene ausländische Steuergutschrift ist eine Möglichkeit, eine Steuererleichterung zu beantragen, wenn das Land, in dem Sie Geld verdienen, ein Abkommen mit den USA hat.

Eine alternative Möglichkeit, Steuererleichterungen zu beantragen, besteht darin, den Ausschluss ausländischer Erwerbseinkommen zu beantragen. Dies wird häufiger von Expats genutzt, die im Ausland Einkommen erzielen. Um sich dafür zu qualifizieren, müssen Sie jedoch jedes Jahr eine Mindestanzahl von Tagen außerhalb der USA verbringen und Verbindungen zu dem Land, in dem Sie Einkommen erzielen, nachweisen können.

Es ist wichtig zu beachten, dass ausländische Steuergutschriften zwar auch Investitionen abdecken können, der Ausschluss ausländischer Erwerbseinkommen jedoch nicht für Zins- oder Dividendenzahlungen gilt.

Für das Steuerjahr 2022 und das Kalenderjahr 2023 können Sie bis zu 112.000 US-Dollar an ausländischen Einkünften erzielen und diese von der Steuerpflicht ausnehmen. Dies kann sogar noch höher sein, wenn Sie für die Unterkunft bezahlt haben – und wenn Sie verheiratet sind, können Sie möglicherweise beide den vollständigen Ausschluss beantragen, solange Sie beide arbeiten.

Welche Formulare muss ich für ausländisches Arbeitseinkommen ausfüllen?

Sie müssen das Formular 2555 zusammen mit Ihrer US-Steuererklärung einreichen, um den Ausschluss geltend zu machen. Auch wenn Ihr gesamtes Einkommen möglicherweise von der Steuer befreit ist, müssen Sie dennoch zahlen, wenn Sie das Formular nicht ausfüllen.

💰🎁 Muss ich auf Geschenke Steuern zahlen?

Ausländische Schenkungen, die Sie erhalten, sind nicht steuerpflichtig, Sie müssen jedoch erhaltene ausländische Schenkungen oder Vermächtnisse melden, wenn der Wert im Steuerjahr 100.000 US-Dollar übersteigt. In diesem Fall müssen Sie jedes Geschenk im Wert von über 5.000 US-Dollar einzeln identifizieren.

Ausländische Schenkungen, die Sie machen, sind steuerpflichtig – der Schwellenwert für 2023 liegt bei 17.000 US-Dollar pro Schenkung und Person bzw. 34.000 US-Dollar für verheiratete Paare. Die Verantwortung für die Zahlung der auf diese Geschenke fälligen Steuern liegt beim Absender, nicht beim Empfänger.

Welche Formulare muss ich für Schenkungsüberweisungen ausfüllen?

Sie müssen das Formular 3520 ausfüllen, um dem IRS den Wert der Geschenke anzugeben.

🧳🏠 Muss ich als Expat Steuern zahlen?

Wenn Sie US-Bürger sind und im Ausland leben und Einkommen erzielen, müssen Sie leider weiterhin Steuern auf Ihr weltweites Einkommen zahlen. Dies gilt auch dann, wenn Sie noch nie in den USA waren – wenn Sie auf einem amerikanischen Militärstützpunkt geboren wurden oder einen amerikanischen Elternteil haben, müssen Sie möglicherweise trotzdem Steuern auf Ihr Einkommen zahlen.

Wenn Sie im Ausland arbeiten, müssen Sie möglicherweise auch US-amerikanische Sozialversicherungs- und Medicare-Steuern zahlen, insbesondere wenn Sie selbstständig sind oder für ein Unternehmen mit Sitz in den USA arbeiten. Expat-Mitarbeiter zahlen im Steuerjahr 2022 einen Steuersatz von 7,65 %, Selbständige zahlen jedoch 15,3 %.

Abgesehen von Ihrem Arbeitseinkommen müssen Sie in manchen Situationen auch Steuern auf passives Einkommen wie Zinszahlungen, Investitionen, Altersvorsorgepläne, ausländische Mietobjekte und Sozialversicherungsbeiträge zahlen.

Wenn Sie über ausländische Kontobestände von insgesamt mehr als 10.000 US-Dollar verfügen, müssen Sie diese auch über einen FBAR- oder Foreign Bank Account Report mit einem FinCen 114-Formular melden.

Welche Formulare muss ich als Expat ausfüllen?

Wenn Sie im Jahr 2022 mehr als 12.950 US-Dollar oder als Ehepaar mit gemeinsamer Steuererklärung mehr als 25.900 US-Dollar verdient haben, müssen Sie eine Steuererklärung mit dem IRS-Formular 1040 einreichen. Wenn Sie selbstständig sind und mehr als 400 US-Dollar verdient haben, müssen Sie außerdem eine Steuererklärung einreichen, und wenn Sie eine US-Bürgerin sind, die mit einer Nicht-US-Person verheiratet ist oder umgekehrt, den Mindestbetrag, den Sie zuvor verdienen müssen. Das Einreichen des Formulars 1040 kostet 5 US-Dollar.

So vereinfachen Sie internationale Steuern beim Geldversand

Wir verstehen, dass Kunden Verwirrung hinsichtlich der Zahlung von Steuern für Überweisungen vermeiden möchten. In diesem Abschnitt geben wir einige Tipps, die Sie befolgen können, um sicherzustellen, dass Sie die richtigen Steuern pünktlich zahlen.

Stellen Sie sicher, dass Sie die Transaktionsdetails für einen späteren Abruf organisieren. Wenn Sie beispielsweise am Ende des Jahres Steuern zahlen, sollten die Transaktionsdetails leicht zugänglich und organisiert sein. Die meisten seriösen Geldtransferdienste bieten eine gute Benutzeroberfläche für den Zugriff auf Transaktionsdetails. Wise bietet beispielsweise einen Transaktionsverlauf, der in Ihren lokalen Speicher exportiert werden kann.

Sie können auch einen Steuerberater beauftragen, der sich mit internationalen Gesetzen und deren Zusammenhang mit Geldtransfers auskennt. Sie müssen dem Buchhalter lediglich Ihre Transaktionsdaten zusenden und er wird die Steuern in Ihrem Namen einreichen.

Wie kann ich meine Steuerbelastung reduzieren, wenn ich Geld ins Ausland sende?

Um Ihre Steuerbelastung so niedrig wie möglich zu halten, stellen Sie sicher, dass Sie alle überwiesenen Gelder korrekt deklarieren, auch wenn Sie nicht damit rechnen, auf den Betrag Steuern zu zahlen. Stellen Sie sicher, dass Sie alle erforderlichen Formulare korrekt ausgefüllt haben, und verpassen Sie keine Fristen.

Die Zusammenarbeit mit einem Buchhalter ist eine der besten Möglichkeiten, Geld zu senden. So stellen Sie sicher, dass Sie stets die Steuervorschriften Ihres Landes einhalten. Sie erhalten aber auch mehr Klarheit darüber, welche Auslandsüberweisungen steuerfrei sein sollten.

Je nachdem, wo Sie wohnen, müssen Sie wahrscheinlich bestimmte Formulare ausfüllen, damit Ihre Auslandsüberweisung als steuerfrei bescheinigt wird. Daher ist es wichtig, einen Fachperson zu haben, die Sie bei diesen Schritten unterstützt. Darüber hinaus ist es wichtig, die Steuern rechtzeitig einzureichen, da bei verspäteter Zahlung ein hohes Bußgeld drohen kann.

Wie zahle ich Steuern an ausländische Regierungen?

Wenn Sie Steuern an eine ausländische Regierung zahlen, ist die Nutzung eines Geldtransferanbieters der beste Weg, um sicherzustellen, dass das Geld rechtzeitig und zu geringen Kosten dort ankommt, wo es hin soll. Diese Unternehmen sind auf den Geldtransfer ins Ausland spezialisiert und bieten bessere Konditionen als Konkurrenten wie Banken und digitale Geldbörsen.

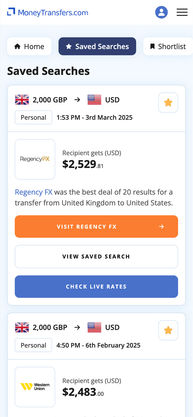

Vergleichen Sie Angebote mit MoneyTransfers.com, um den besten Tarif für Ihre Überweisung zu finden – es dauert nur wenige Minuten, den perfekten Anbieter zu finden, sich anzumelden und Geld ins Ausland zu senden.

Steuern auf Geldtransfers in verschiedene Länder zahlen

Die Steuergesetze in den USA können manchmal knifflig sein, aber je nachdem, wohin Sie Geld senden, müssen Sie möglicherweise auch andere Regeln und Vorschriften beachten.

Zahle ich Steuern auf Geldtransfers nach Mexiko?

Wenn Sie Geld nach Mexiko senden, müssen Sie keine besonderen Steuergesetze beachten. Wenn das Geld Teil einer Erbschaft oder eines Nachlasses oder eine Schenkung ist, schuldet der Empfänger der mexikanischen Regierung möglicherweise keine Steuern. Schenkungen an Kinder, Ehepartner und Eltern sind automatisch von der Steuer befreit.

Wenn Sie aus geschäftlichen Gründen Geld senden, müssen Sie auf Beträge über 10.000 US-Dollar Steuern zahlen. Dazu ist das Ausfüllen eines IRS-Formulars 8300 erforderlich.

Zahle ich Steuern auf Geldtransfers nach Kanada?

Für Geldtransfers nach Kanada fallen keine Steuern an, es sei denn, sie stammen aus dem Verkauf einer Immobilie, Unternehmensanteilen, Aktien oder anderen Wertpapieren. In diesem Fall fällt möglicherweise eine Kapitalertragssteuer an.

Die Überweisung muss jedoch noch eingereicht werden, andernfalls kann dem Empfänger in Kanada Steuerhinterziehung vorgeworfen werden.

Zahle ich Steuern auf Geldtransfers nach Indien?

Für Geschenke an nahe Verwandte aus den USA nach Indien werden dem Absender oder Empfänger keine Steuern berechnet. Andere Überweisungen unterliegen jedoch in den USA der Schenkungssteuer, und jeder Betrag über 700 US-Dollar unterliegt in Indien der Einkommenssteuer des Empfängers.

Kann man einem Freund in den USA Geld senden, ohne Steuern zu zahlen?

Wie finde ich heraus, welche Steuern für den Geldtransfer zu zahlen sind?

Was passiert, wenn Sie für internationale Überweisungen keine Steuern zahlen?

Muss ich Steuern zahlen, wenn jemand Geld auf mein Bankkonto überweist?

Ähnliche Inhalte

Mitwirkende